成長を続ける「SBIラップ」に新たな選択肢

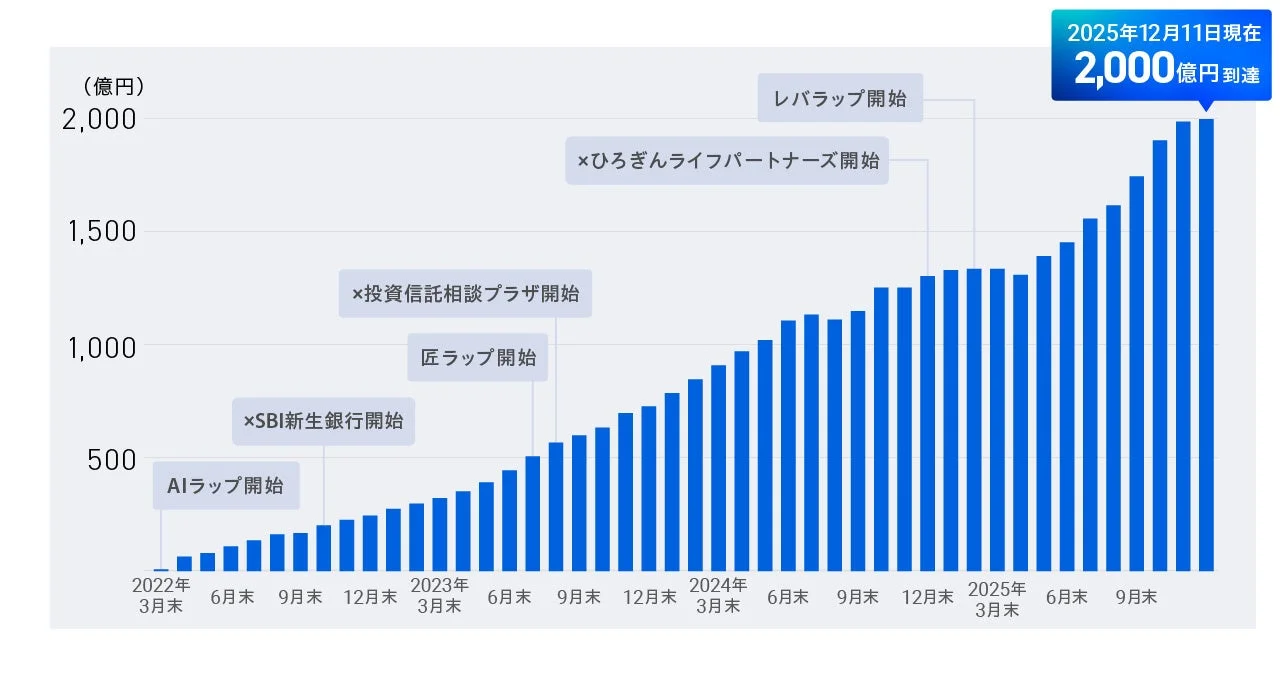

SBI証券とFOLIOが2022年3月から提供を開始したSaaS型投資一任プラットフォーム「SBIラップ」は、多くの方に支持され、運用資産残高は2025年12月11日に2,000億円を突破しました。これは、2025年7月に1,500億円を突破してからわずか5ヵ月弱での達成であり、その成長ぶりがうかがえます。

現在、「SBIラップ」は以下の7つの投資一任運用サービスを提供しており、多様なニーズに応えてきました。

-

SBIラップ AI投資コース

-

SBIラップ 匠の運用コース

-

SBIラップ レバレッジ運用 レバナビコース

-

SBIラップ レバレッジ運用 レバチョイスコース

-

SBIラップ×SBI新生銀行(店頭専用)

-

SBIラップ×投資信託相談プラザ(店頭専用)

-

SBIラップ×ひろぎんライフパートナーズ(店頭専用)

そして今回、第4弾として加わるのが「SBIラップ ALL株式コース」です。

「SBIラップ ALL株式コース」とは?

「SBIラップ ALL株式コース」は、三井住友DSアセットマネジメントから投資判断に関する助言を受け、FOLIOが運用するサービスです。最大の特徴は、攻めの資産である株式への資産配分を100%とし、3つの異なる投資戦略を組み合わせて機動的に資産配分を行う点にあります。これにより、これまでの「SBIラップ」にはなかった運用戦略で、世界株式(MSCIオール・カントリー・ワールド・インデックス除く米国)を上回るパフォーマンスを目指します。

3つの投資戦略で市場を攻略

「SBIラップ ALL株式コース」は、以下の3つの戦略を駆使します。

-

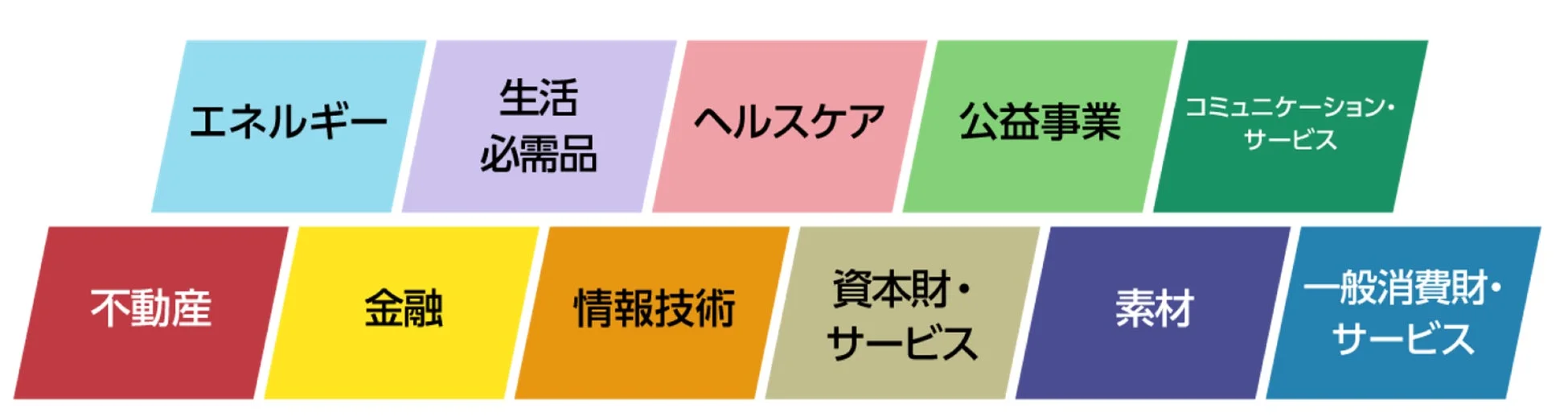

米国株式セクター戦略

S&P500を上回るリターンを目指し、GICS分類の11セクターから魅力度の高いものを選定します。景気拡大局面では情報技術・通信サービス、減速局面では公益事業・ヘルスケアなどディフェンシブセクターが優位な傾向にあるといった分析に基づき、定量分析と定性判断を組み合わせて投資判断を行います。

-

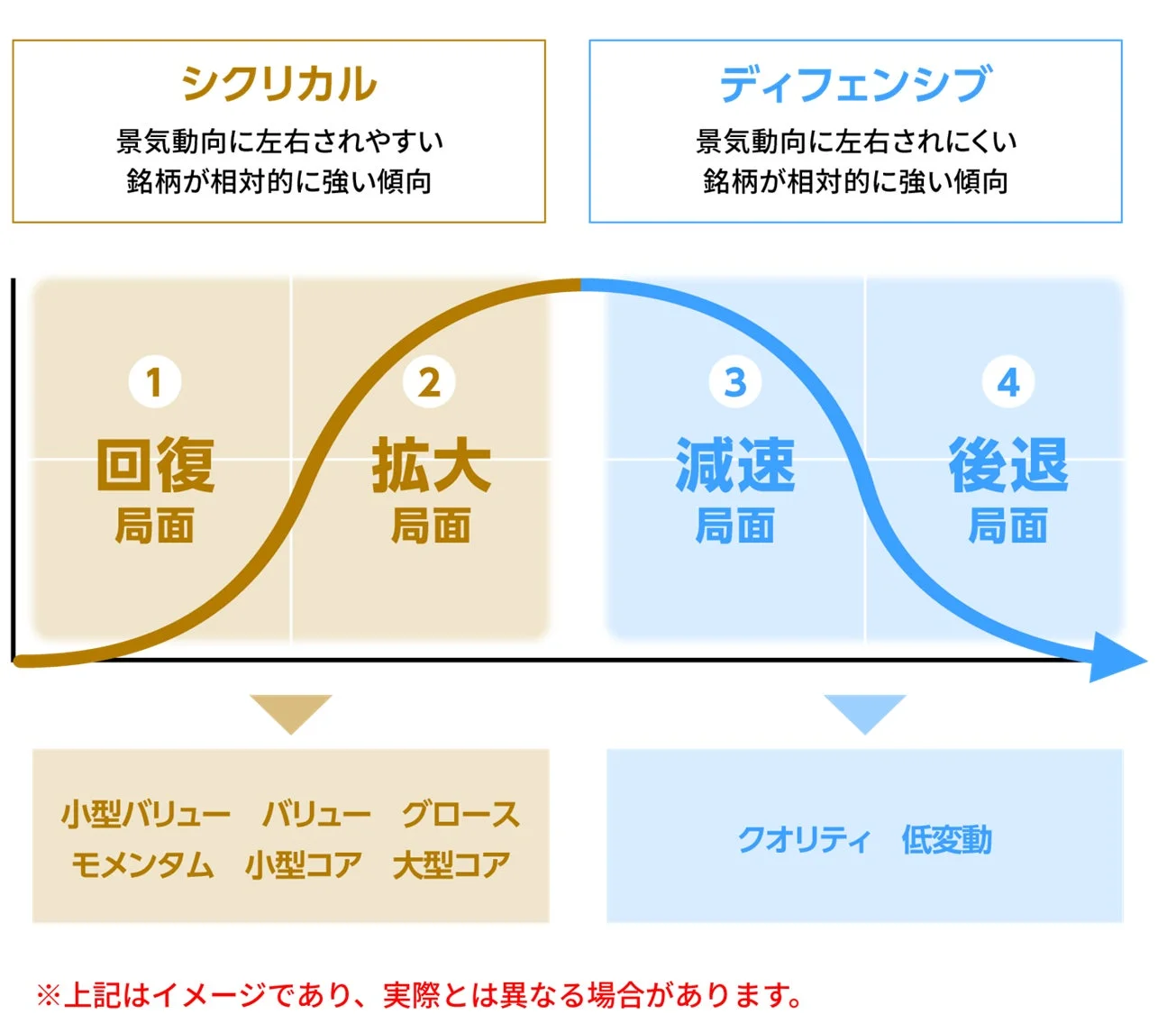

米国株式ファクター戦略

景気局面に応じて有効なファクターを選び、S&P500を上回るリターンを目指します。定量分析で景気動向を分析し、小型バリュー、バリュー、グロース、モメンタム、小型コア、大型コア、クオリティ、低変動の8種類のファクターから選定。データ分析に加え、経験豊富な運用チームが定性的な検討を行い、投資判断を行います。

-

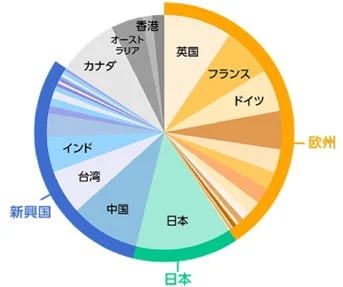

グローバル株式(米国除く)戦略

米国を除く世界株式に投資し、MSCIオール・カントリー・ワールド・インデックス(除く米国)を上回るリターンを目指します。国・地域別の魅力度を定量分析と定性判断で評価し、景気指標や市場動向を踏まえ、柔軟に投資配分比率を調整します。

※構成比率は欧州が約40%、日本が約14%、新興国が約27%(2025年9月末時点)

導入後のメリット・デメリット

メリット:積極的な資産形成と手間いらずの運用

「SBIラップ ALL株式コース」を導入する最大のメリットは、何と言っても「積極的な資産形成」と「運用の手間がかからない」点にあります。

-

生産性向上・時間コスト削減: 個人で世界中の株式市場を分析し、セクターやファクターを選定し、機動的にポートフォリオを調整するのは非常に時間と労力がかかります。このサービスを利用すれば、三井住友DSアセットマネジメントの専門的な知見とFOLIOの運用によって、その手間を大幅に削減できます。個人投資家は、本来の仕事やプライベートに集中しながら、プロによる運用を享受できるでしょう。

-

競争力強化・高いリターンへの期待: 株式100%の積極的な配分と、3つの専門戦略を組み合わせることで、市場平均を上回るパフォーマンスを目指すことが期待できます。これは、保守的な運用では物足りない、より高いリターンを追求したいと考える投資家にとって、競争力のある選択肢となります。

-

専門家の知見を活用: 個人の投資経験や知識に依存することなく、プロの投資助言と運用を活用できるため、安心して資産形成に取り組めます。

デメリット:リスクと手数料の理解が重要

一方で、メリットだけでなくデメリットもしっかりと理解しておくことが大切です。

-

高まるリスク: 株式100%のポートフォリオは、債券などを組み合わせた分散投資に比べて、価格変動リスクが高まります。市場が大きく下落する局面では、元本を大きく割り込む可能性も十分にあります。

-

運用手数料: ラップサービスには、運用にかかる手数料が発生します。この手数料がリターンに与える影響も考慮し、事前にしっかりと確認しておく必要があります。

投資には必ずリスクが伴います。特に「ALL株式コース」は積極的な運用を目指すため、その特性を十分に理解した上で検討することが重要です。

スタートアップが学べること

今回の「SBIラップ ALL株式コース」の提供開始は、スタートアップ企業にとっても多くの示唆を与えます。

-

既存サービスの拡張戦略: 成功しているプラットフォーム(SBIラップ)に対して、新たな顧客層(より積極的な運用を求める層)のニーズに応えるコースを追加することで、サービス提供範囲を広げ、顧客満足度を高めることができます。

-

専門家との協業: 三井住友DSアセットマネジメントという専門性の高い企業と連携することで、自社だけでは提供しにくい高度なサービスを実現しています。スタートアップも、自社の強みと外部の専門性を組み合わせることで、サービスの差別化や競争力強化を図れるでしょう。

-

市場ニーズへの対応: 「SBIラップ」の成長から、ロボアドバイザーや投資一任サービスへのニーズが高いことがわかります。その中で、さらに「より積極的な運用」というニッチなニーズを捉え、新サービスを投入するスピード感は、市場の変化に対応する上で重要です。

まとめ:あなたの資産運用を次のステージへ

「SBIラップ ALL株式コース」は、「世界株式を超えるパフォーマンスを目指したい」「プロに任せて積極的に資産を増やしたい」と考える方にとって、魅力的な選択肢となるでしょう。

もちろん、株式100%の運用にはリスクも伴いますが、3つの専門戦略を組み合わせた機動的な運用は、個人では難しい高度なアプローチです。自身の投資目標やリスク許容度と照らし合わせながら、この新しい「株ラップ」を検討してみてはいかがでしょうか。生産性向上や外注費削減といった視点で見ても、プロに運用を任せることで、ご自身の時間を有効活用できる側面もあります。

この機会に、ご自身の資産運用を見直し、新たな一歩を踏み出すきっかけにしてください。